AI|三年半亏损72亿元 依图科技押注AI芯片能否扭转亏损局面?

文章插图

集微网消息 继旷视科技在港交所递交招股书、云从科技办理辅导备案登记之后,同为AI独角兽的依图科技也开启了上市的征程。不久前依图科技于科创板上市申请已获得受理,其有望抢在旷视科技前面成为 “AI四小龙”率先上市的公司。

近年来,人工智能赛道愈加火热,各类资本和机构纷纷重金入局。而依图科技也乘上了行业腾飞东风,在诸多头部资本加持下快速扩张,近三年营收复合增长率达到222.97%。不过,其仍存在长期经营亏损、现金流告负、应收账款高企等诸多问题,若上述问题无法解决,其上市之后仍面临着较大的风险。

三年半亏损72亿元

招股书显示,依图科技创立于2013年,以人工智能芯片技术和算法技术为核心,研发及销售包含人工智能算力硬件和软件在内的人工智能解决方案。自成立以来,依图科技备受资本市场的青睐,先后获得来自高瓴资本、红杉资本、高榕资本、云锋基金等明星机构的投资。

据胡润研究院发布的《2020胡润全球独角兽榜》显示,依图科技估值为140亿元,明显低于计算机视觉“AI四小龙”中的其他三者——商汤科技(560亿元)、旷视科技(300亿元)和云从科技(200亿元)。

目前,依图科技的主要业务可以分为智能公共服务和智能商业两大类。2017年至2020年上半年,依图科技实现营业收入分别为0.69亿元、3.04亿元、7.17亿元以及3.81亿元。其中,智能公共服务实现营收为0.43亿元、2.43亿元、6.42亿元及2.23亿元;智能商业实现营收为0.26亿元、0.63亿元、0.75亿元及1.58亿元。

文章插图

从收入结构来看,依图科技已经从软件收入主导转型为软硬件组合驱动。2017年软件收入为3841.3万元,占比55.9%,到2020上半年已经下降到14.82%。而软硬件组合收入比例从2017年的709.30万元,占比10.32%,上升至2020年上半年的2.31亿元,占比60.78%。

文章插图

不过,尽管依图科技的营收在逐年增长,但其净利润却处于持续亏损状态,而且亏损呈现逐年上升趋势。2017年至2020年上半年,公司净亏损分别为11.68亿元、11.68亿元、36.47亿元和13.03亿元,三年半累计亏损高达72亿元。

文章插图

对于净利润亏损,依图科技解释亏损的主要原因是优先股以公允价值计量导致的账面亏损,以及公司正处于创业期,投入大量资源用于研究创新及市场开拓。简单来说,主要是优先股、研发和营销三方面导致亏损。

但据笔者观察,报告期内,优先股导致的亏损分别为9.83亿元、5.45亿元、26.19亿元、9.36亿元,三年半累计50.83亿元,优先股的影响在上市后转换为普通股后便会消除。不过,剔除优先股带来的亏损,依图科技依旧亏损了22.03亿元。

【 AI|三年半亏损72亿元 依图科技押注AI芯片能否扭转亏损局面?】欠缺造血能力,流动资金不足。2017年至2020年上半年,依图科技经营活动现金流分别为-2.35亿元、-6.77亿元、-11.19亿元、-5.81亿元,共计-26亿元。这也进一步说明依图科技极度缺乏自我造血能力,近年来前进发展基本靠外部融资支撑。

依图科技也坦承,公司累计未弥补亏损将持续为负,无法进行利润分配,即使公司未来可能盈利,亦无法保持持续盈利。公司运营资金仍在较大程度上依赖外部融资,如未来经营发展所需资金超过外部融资,将对公司资金状况造成压力。

应收账款高企

现金流严重赤字,经营状况承压背后,依图科技近年来仍投入了大量资金进行技术研发。但与之对应的是应收账款呈现逐年递增的趋势。

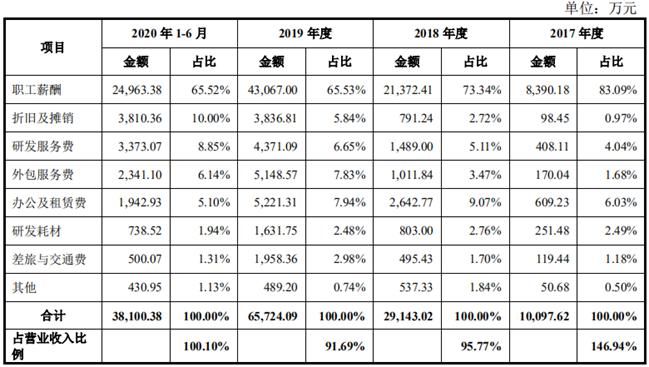

2017年至2020年上半年,依图科技研发投入分别为10097.62万元、29143.02万元、65724.02万元及38100.38万元,占当期营收的比例分别为146.94%、95.77%、91.69%及100.1%。截至今年6月,依图科技的研发人员837人,占员工总数的55.54%。

文章插图

据笔者观察,依图科技研发费用中职工薪酬占比较大,报告期内,职工薪酬占比分别为83.09%、73.34%、65.53%及65.52%。对此,依图科技的解释系人工智能技术的研发以及产品方案的落地有赖于对技术和应用场景有深刻理解的高端研发技术人员,研发技术人员是保证公司不断增强创新力的基础。

尽管在研发费用方面投入较大,但产品却难以换回真金白银,其应收账款呈现逐渐增长的态势。2017年至2020年上半年,依图科技应收账款净额分别为2,568.66万元、24,948.84万元、55,293.61万元和68,659.08万元,占营收比分别为37.38%、81.99%、77.14%、180.38%。这意味着公司卖出去的软硬件产品及人工智能解决方案大多数都没有收到现金,对下游的议价能力较弱。

- 亏损|爱奇艺"水逆"一整年

- 三星|顶配旗舰重回最低价,三个月降价四百,12G+256G+120W

- 路由器|千兆双频WiFi6,还能异地组网,什么神仙路由器只卖三百多?

- 电池|百元级散热器,超频三东海R4000拯救热到可以蒸蛋的机箱

- 荣耀|建议收藏!2021年底盘点:这三款旗舰可以让你安逸地使用两三年

- 酷派|酷派:国产手机“假高端”严重,用户不应分为三六九等

- 苹果|要是不看真实数据,我还以为国产机将iPhone打成下一个三星了呢

- 电池|2021年年底买千元机,这四款用三五年没问题,十二月购机必看

- wi-fi6|12月物超所值的三款高性价比手机推荐 价格不超过3000元

- iphone13|iPhone13 缺货问题得到改善,发货时间变快,第三方优惠将更大